Wat is de Europese bankenunie en voorkomt die een toekomstige bankencrisis?

De wereldwijde bankencrisis bracht in 2007 en 2008 grote tekortkomingen aan het licht in de structuur en de uitvoering van het toezicht op nationale instellingen en het financiële stelsel. Ook kwamen tekortkomingen in het risicobeheer van veel financiële instellingen aan het licht. Deze instellingen werken vaak grensoverschrijdend. Nationale toezichtstructuren bleken niet berekend op de onderling sterk verweven Europese financiële markten.

Het gevolg was dat in veel EU-landen nationale overheden financieel moesten ingrijpen bij banken, om ineenstorting van het financiële stelsel te voorkomen. In Nederland was sprake van overheidsingrijpen bij de grootbanken ABN-AMRO, ING en SNS (sinds 2017 de Volksbank). De gevolgen voor de nationale begroting en daarmee voor de belastingbetaler waren groot.

Om overheidsingrijpen bij banken in de toekomst te voorkomen, hebben de EU-lidstaten die de euro als betaalmiddel gebruiken – de eurozone – de Europese bankenunie opgericht. Hierin wordt het toezicht op de grootste banken voortaan niet meer door iedere lidstaat op eigen wijze georganiseerd, maar op EU-niveau uitgevoerd door de Europese Centrale Bank. Sindsdien wordt het toezicht op alle grote banken in de lidstaten op dezelfde manier uitgevoerd. Hiermee is de kans op het falen van banken kleiner geworden. En als banken in de eurozone toch in financiële problemen komen, dan is de aanpak erop gericht dit op te lossen zonder kosten voor nationale overheden en belastingbetalers.

Meer informatie

Europese maatregelen om een nieuwe bankencrisis te voorkomen

Sinds het begin van de bankencrisis in 2007 is binnen de EU nagedacht over maatregelen om herhaling te voorkomen. In mei 2009 heeft de Europese Commissie hervormingen en een nieuw institutioneel toezichtkader voorgesteld. In januari 2011 is het nieuwe toezichtstelsel, het European System for Financial Supervision (ESFS), van start gegaan.

Het ESFS bestaat uit twee hoofdonderdelen: het macro- en microprudentieel toezicht.

Het macroprudentieel toezicht is bedoeld om systeemrisico's voor de financiële stabiliteit ten gevolge van macro-economische ontwikkelingen te voorkomen en te beperken. Hierin speelt de European Systemic Risk Board (ESRB) een centrale rol.

Het microprudentieel toezicht is erop gericht om risico’s voor individuele financiële instellingen te beperken. Deze vorm van toezicht wordt uitgevoerd door een aantal Europese autoriteiten; één voor elk van de financiële sectoren (banken, verzekeringen, pensioenen en effectenmarkten).

Meer informatie

- Uitleg van de Europese Commissie bij het European System for Financial Supervision (ESFS)

- Factsheet van de Algemene Rekenkamer over macroprudentieel toezicht (25-03-2020)

- Factsheet van de Algemene Rekenkamer over microprudentieel toezicht (25-03-2020)

Oprichting en onderdelen van de Europese bankenunie

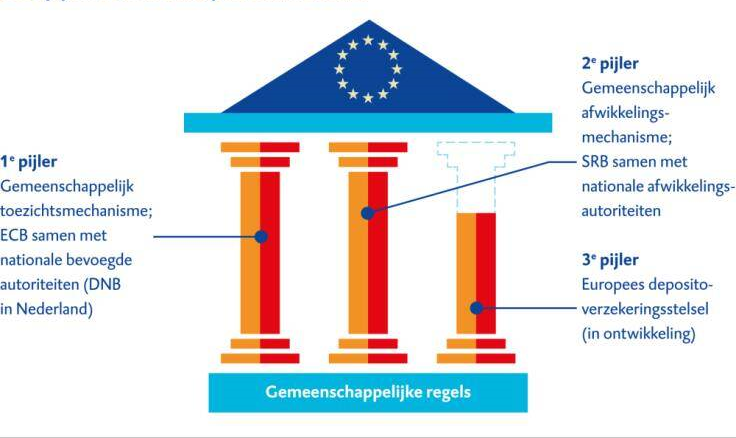

De belangrijkste stap die binnen de EU is gezet om een nieuwe bankencrisis te voorkomen, is de invoering van de Europese bankenunie in 2012. Zoals onderstaande figuur laat zien, bestaat de Europese bankenunie uit 3 pijlers.

De 3 pijlers van de Europese bankenunie

1e pijler: Gemeenschappelijk toezichtsmechanisme

De 1e pijler van de Europese bankenunie betreft het toezicht op de banken. Het Single Supervisory Mechanism (SSM), oftewel het gemeenschappelijk toezichtsmechanisme, is een samenwerkingsverband tussen de Europese Centrale Bank (ECB) en de nationale toezichthouders in de landen van de eurozone. De ECB heeft op dit moment het toezicht op 113 grote banken – banken met een balanstotaal van € 30 miljard of meer – overgenomen van de nationale toezichthouders. Samen vertegenwoordigen die banken meer dan 80% van de bankactiva in Europa. Hierbij zitten ook 7 Nederlandse banken: ING, Rabobank, ABN AMRO, De Volksbank, Bank Nederlandse Gemeenten (BNG Bank), Nederlandse Waterschapsbank (NWB Bank) en Leaseplan. De nationale toezichthouders verzorgen het toezicht op alle andere financiële ondernemingen, zoals de middelgrote en kleine banken in hun land.

2e pijler: Gemeenschappelijk afwikkelingsmechanisme

De 2e pijler van de bankenunie is het Single Resolution Mechanism (SRM), oftewel het gemeenschappelijk afwikkelingsmechanisme. Het SRM voorziet in een uniforme, doeltreffende aanpak binnen de eurozone bij de afwikkeling van banken die in grote financiële problemen zijn gekomen. De aanpak is erop gericht dat er bij de afwikkeling geen kosten optreden voor nationale overheden en belastingbetalers. Dit kan bijvoorbeeld door middel van bail-in, waarbij aandeelhouders, obligatiehouders en daarna spaarders (met tegoeden van € 100.000 en hoger) hun verlies moeten nemen. Ook de verkoop van onderdelen van de noodlijdende bank is een manier om kosten voor overheden en belastingbetalers te vermijden.

Binnen het SRM is een Europese organisatie – de Single Resolution Board – verantwoordelijk voor de afwikkeling van grootbanken in de eurozone. De afwikkeling van middelgrote en kleine banken valt onder de verantwoordelijkheid van nationale afwikkelingsautoriteiten.

Voor de financiering van de kosten die zijn gemoeid met de afwikkeling van banken in financiële problemen is in 2016 het Single Resolution Fund ingesteld. Dit fonds wordt gefinancierd door de banken in de eurozone. Begin 2024 had het fonds een totale omvang die gelijk is aan ten minste 1% van de gedekte deposito’s van de participerende banken. Dit komt neer op ongeveer € 80 miljard.

3e pijler: Europees depositoverzekeringsstelsel (in ontwikkeling)

De Europese Commissie streeft naar het opzetten van een Europees depositoverzekeringsstelsel. Dit is de 3e pijler van de bankenunie, die tot doel heeft de tegoeden van de rekeninghouders bij een bank tot een bepaald bedrag te garanderen. De Europese Commissie heeft daarvoor in november 2015 voorstellen ingediend. Hierover is nog geen overeenstemming bereikt. Tot dat gebeurt is het depositoverzekeringsstelsel in EU-lidstaten dus uitsluitend in ieder land afzonderlijk nationaal geregeld.

Toekomst Bankenunie

Op 18 april 2023 introduceerde de Europese Commissie nieuwe voorstellen die de regels rond banken in de problemen moeten versterken verbeteren, door het gemeenschappelijk kader voor crisisbeheersing en depositoverzekering voor banken (CMDI) te versterken. De Commissie heeft voorgesteld 3 richtlijnen en 1 verordening te wijzigen. Daarbij is er bijzondere aandacht voor middelgrote en kleinere banken. Het doel is te voorkomen dat overheden wankelende banken helpen, en daarvoor geld van de belastingbetaler inzetten. Het pakket omvat voorstellen op alle stappen die worden gezet als banken “FOLTF” zijn: failing or likely to fail. Omdat verschillende lidstaten aangaven moeite te hebben met de voorstellen, is de verwachting dat de onderhandelingen moeizaam en langdurig zullen zijn. Eind oktober 2024 had er voor 3 van de 4 onderdelen van het pakket nog geen besluitvorming plaatsgevonden.

Meer informatie

- Uitleg van de Europese Commissie bij de Europese bankenunie

- Uitleg van de ECB over het Single Supervisory Mechanism (SSM)

- Website van de Single Resolution Board

- Stand van zaken opbouw Single Resolution Fund (06-07-2023)

- Informatiedocumenten over het voorstel van de Europese Commissie voor een Europees depositoverzekeringsstelsel (24-11-2015)

- Persbericht van de Europese Commissie over nieuwe voorstellen voor crisisbeheer rond banken (18-04-2023)

Sinds 2012 bestaat in de eurozone de mogelijkheid om banken die in problemen verkeren, indirect te herkapitaliseren vanuit het Europees Stabiliteitsmechanisme (ESM). Het ESM is een permanent noodfonds dat leningen verstrekt aan lidstaten aan de EU die in financiële problemen zijn gekomen. Bij indirecte herkapitalisatie vraagt een overheid steun aan, die wordt doorgesluisd naar banken in financiële nood. Spaanse en Cypriotische banken zijn in 2012 door hun respectievelijke nationale overheden op deze manier geholpen.

Op 10 juni 2014 werden de ministers van Financiën in de eurogroep het eens over de mogelijkheid om voortaan zonder tussenkomst van een nationale overheid noodlijdende banken geld te laten lenen bij het ESM. Voor deze directe herkapitalisatie van banken vanuit het ESM is maximaal € 60 miljard aan ESM-budgetten beschikbaar. Dit geld kan worden ingezet wanneer een bank in de toekomst (waarschijnlijk) niet kan voldoen aan de door de ECB gestelde kapitaalvereisten en wanneer deze situatie leidt tot een ernstige bedreiging voor de financiële stabiliteit in de eurozone. Een voorwaarde daarbij is wel dat alle andere private en nationale publieke oplossingen uitgeput moeten zijn.

Op 4 december 2019 besloot de eurogroep dat het ESM in principe ook gebruikt kan gaan worden als achtervang (‘backstop’) voor het Single Resolution Fund (SRF), van waaruit de afwikkeling van noodlijdende banken wordt gefinancierd. Hiervoor is het ESM-verdrag aangepast.

De achtervangfunctie houdt in dat op het moment dat het SRF uitgeput zou zijn, het ESM geld kan uitlenen aan het SRF om de afwikkeling van banken te financieren. De maximale uitleencapaciteit van het ESM voor dit doel is vastgesteld op €68 miljard.

Eind 2024 heeft het Italiaanse parlement (als enige land) de wijziging van het ESM-verdrag niet geratificeerd. Dit betekent dat de gemeenschappelijke achtervang voor het SRF nog niet ingesteld kan worden, en dat de afspraken ter verdere versterking van het ESM op dit moment nog niet van kracht zijn.

Meer informatie

In Nederland wordt sinds de invoering van de Europese bankenunie het toezicht op significante banken uitgevoerd door de ECB, in samenwerking met De Nederlandsche Bank (DNB).

DNB is als nationale toezichthouder nog wel zelfstandig verantwoordelijk voor het toezicht op de middelgrote en kleine banken in Nederland. Hoe DNB toezicht houdt op deze banken, heeft de Algemene Rekenkamer in 2017 onderzocht. Onze conclusie was dat DNB het toezicht op middelgrote en kleinere banken goed heeft georganiseerd. De uitvoering van het toezicht door DNB is intensief en streng. Het Ministerie van Financiën daarentegen geeft, als het gaat om het bankentoezicht, beperkt invulling aan zijn rol als toezichthouder op DNB. Verder stelden we vast dat de invoering van het gemeenschappelijk toezichtmechanisme voor banken ertoe heeft geleid dat nationale rekenkamers belemmeringen ondervinden bij hun onafhankelijke controle van het bankentoezicht.

Bij het onderzoek werkten we samen met de rekenkamers van Cyprus, Duitsland, Finland en Oostenrijk. Dit resulteerde op 14 december 2017 in de publicatie van een gezamenlijk rapport.

De Algemene Rekenkamer heeft ook onderzoek gedaan naar de voorbereiding van DNB op mogelijk falen van middelgrote en kleine banken. Daarover hebben we in 2019 een rapport gepubliceerd. Onze conclusie was dat er voortgang is geboekt in de afwikkelingsplanning voor middelgrote en kleine banken, maar dat nog niet alle plannen volledig zijn. DNB heeft sinds maart 2019 voor het overgrote deel van de Nederlandse banken ‘afwikkelplannen’ klaarliggen. Deze plannen voldoen aan de wettelijke vereisten, maar zijn beknopt. Verder stelden we vast dat de minister van Financiën, die toezicht houdt op deze werkzaamheden van DNB, maar beperkt invulling geeft aan deze rol. Hierdoor heeft de minister geen actueel beeld van de hoofdlijnen van de afwikkelingsplanning voor middelgrote en kleine banken in Nederland. Juist omdat het gaat om een nieuwe taak van DNB, hadden we verwacht dat de minister het toezicht op de uitvoering actiever zou invullen – ook vanuit zijn verantwoordelijkheid voor de stabiliteit van het financiële stelsel en zijn rol als bewaker van de schatkist.

In dit onderzoek werkten we samen met de rekenkamers van Duitsland, Estland, Finland, Oostenrijk, Portugal en Spanje. Op 16 december 2020 hebben we een gezamenlijk rapport over dit onderwerp uitgebracht.

Meer informatie

- Rapport van de Algemene Rekenkamer over toezicht DNB op middelgrote en kleine banken in Nederland (27-09-2017)

- Rapport van de Algemene Rekenkamer over voorbereiding DNB op mogelijk falen van middelgrote en kleine banken (12-12-2019)

- Gezamenlijk rapport van de nationale rekenkamers van Cyprus, Duitsland, Finland, Nederland, Oostenrijk over toezicht op middelgrote en kleine banken (14-12-2017)

- Gezamenlijk rapport van de nationale rekenkamers Duitsland, Estland, Finland, Nederland, Oostenrijk, Portugal en Spanje over voorbereiding van de afwikkeling van middelgrote en kleine banken (16-12-2020)

Lacunes in controlemogelijkheden rekenkamers (audit gaps)

De Europese Rekenkamer heeft geen volledige toegang tot de gegevens van de ECB over het toezicht op banken. Dit komt doordat het mandaat van de Europese Rekenkamer bij de ECB zich volgens de wet beperkt tot onderzoek naar de “operational efficiency of the management”. Om die reden is de ECB van oordeel dat onderzoek door de Europese Rekenkamer naar feitelijk uitgevoerd toezicht op banken niet mag.

Ook nationale rekenkamers in de eurozone die een mandaat hebben om onderzoek te doen naar het toezicht en de voorbereiding op de afwikkeling van middelgrote en kleine banken, ondervinden dat zij beperkt toegang krijgen tot alle benodigde gegevens. Er is daardoor sprake van lacunes in de controlemogelijkheden van rekenkamers, zogenaamde audit gaps.

Niet alleen de ECB deelt zijn informatie niet met nationale rekenkamers; ook de Single Resolution Board, verantwoordelijk voor de afwikkeling van grootbanken in de eurozone, legt aan rekenkamers beperkingen op bij toegang tot informatie die nodig is voor onderzoek.

In augustus 2019 sloten de Europese Rekenkamer en de ECB een Memorandum of Understanding (MoU) over verbeterde toegang van de Europese Rekenkamer tot informatie van de ECB. Wij beschouwen dit als een betekenisvolle eerste stap in de verbetering in onafhankelijke externe controle door rekenkamers. Er lijkt bij de ECB een kentering te hebben plaatsgevonden in de terughoudendheid bij het ter beschikking stellen van informatie. Tegelijkertijd is het maar een gedeeltelijke reparatie van de door ons geconstateerde hiaten in de mogelijkheden voor externe controle op het bankentoezicht. Er verandert namelijk vooralsnog niets aan het beperkte formele mandaat van de Europese Rekenkamer. Verder is niet duidelijk wat het MoU betekent voor de toegang van nationale rekenkamers tot relevante ECB-informatie. Hierover is namelijk niets in het MoU opgenomen.

Meer informatie

Bankentoezicht

Europese Rekenkamer

- EU-toezicht op het kredietrisico van banken (12-05-2023)

- De doelmatigheid van de crisisbeheersing voor banken door de ECB (16-01-2018)

- Het gemeenschappelijk toezichtsmechanisme - een goede start maar verdere verbeteringen nodig (18-11-2016)

Contact Comité

- Report of the Task Force on European Banking Union to the Contact Committee of Supreme Audit Institutions of the European Union and the European Court of Auditors (PDF) on prudential supervision of medium-sized and small (“less significant”) institutions in the European Union after the introduction of the Single Supervisory Mechanism (14-12-2017)

Oostenrijk

Österreichische Bankenaufsichtsarchitektur. Reihe BUND 2017/20

Bankenresolutie

Europese Rekenkamer

- Afwikkelingsplanning in het kader van het gemeenschappelijk afwikkelingsmechanisme (14-01-2021)

- De Gemeenschappelijke Afwikkelingsraad: de werkzaamheden aan een uitdagende opdracht voor de bankenunie zijn gestart, maar er is nog een lange weg te gaan (19-12-2017)

Contact Comité

- Preparation for resolution of medium-sized and small banks in the euro area (PDF) - Report of the Task Force on European Banking Union to the Contact Committee of Supreme Audit Institutions of the European Union and the European Court of Auditors (16-12-2020)

Estland

Finland

- Operations of the Financial Stability Authority as part of the banking union’s Single Resolution Mechanism (PDF) (maart 2020)

Oostenrijk

- Bankenabwicklung in Österreich (PDF) (mei 2020)

Portugal

Weblogbericht van collegelid Ewout Irrgang, 16-12-2020

Europese bankenunie houdt rekenkamers buiten de deur

Laatst geactualiseerd december 2024, stand van zaken oktober 2024.